前回に引き続いて、令和3年分の確定申告書の第2表の変更点について説明します。

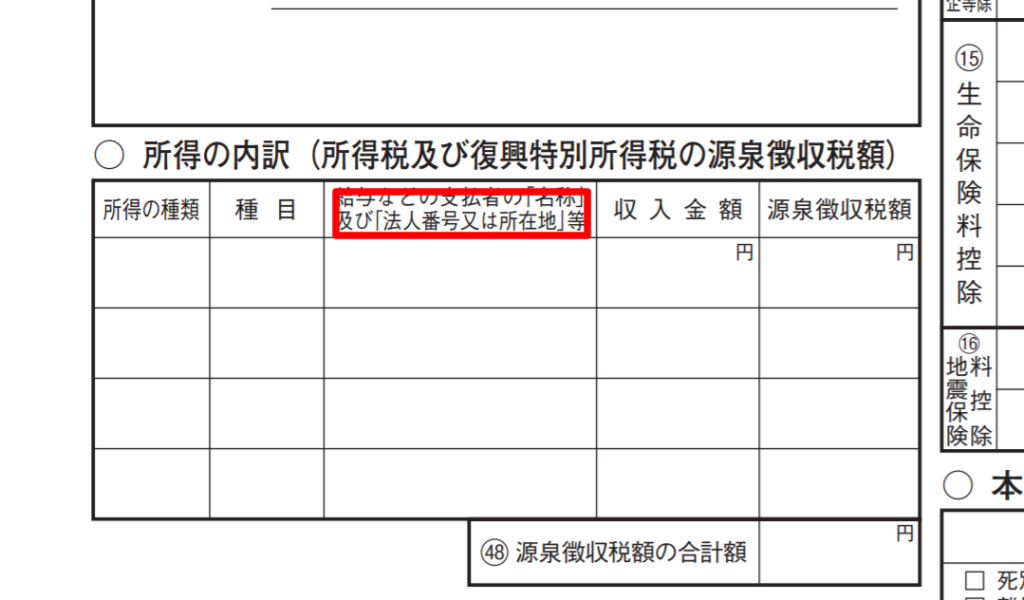

所得の内訳

所得の内訳(下記参照)には、源泉徴収税額がある所得について、所得の種類、種目、支払者、収入金額、源泉徴収税額を記載します。このうち支払者の所在地に代えて、「法人番号」記載で済ませることができるようになりました。

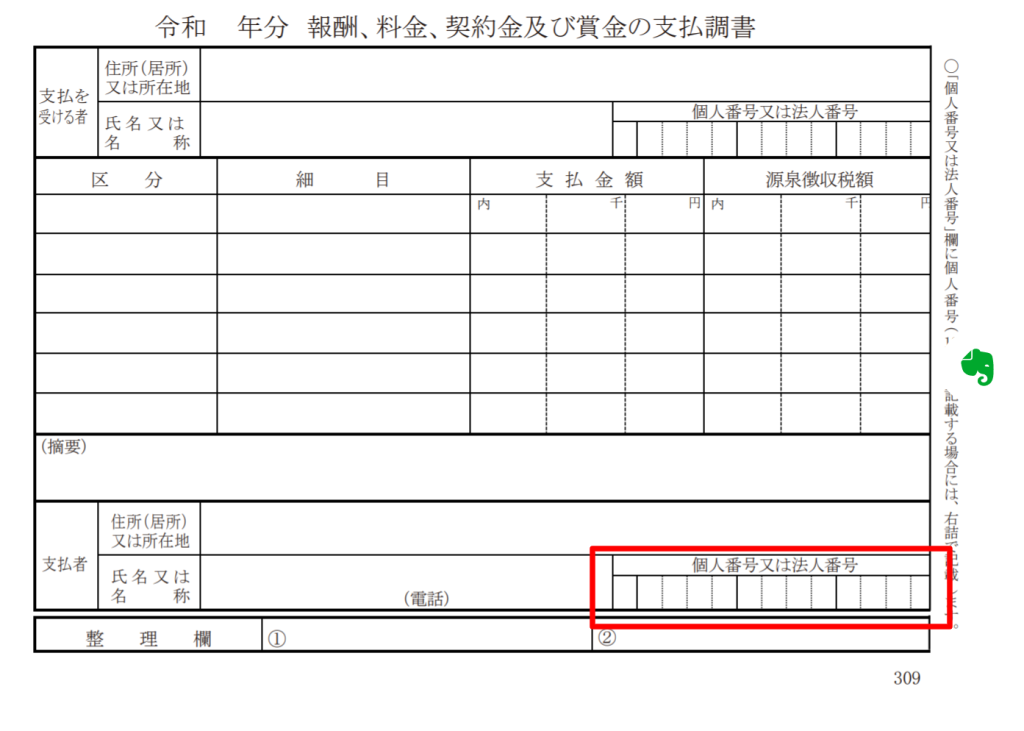

報酬等の支払調書を例にとりますと、赤で囲ってある部分に記載されている13桁の数字が法人番号です(ちなみに個人番号は12桁)。所在地を記載するか、法人番号を記載するか、手間としてはそれほど変わらかと思いますが。

参考までに、法人番号は国税庁の法人番号公表サイトで調べることができます。

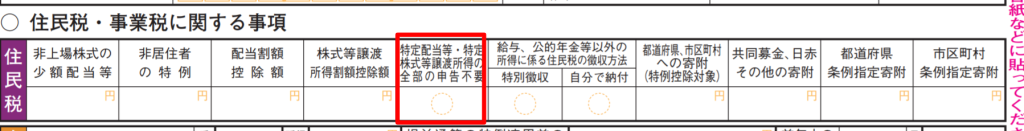

新設 住民税「配当等・譲渡所得の全部申告不要」欄

第2表の下の方にある「住民税・事業税に関する事項」に新しい欄が設けられました。特定配当等・特定株式等譲渡所得の全部の申告不要」欄です。

現在、上場株式等の配当所得と譲渡所得の課税については、所得税と住民税で異なる方式を選択することができます。

令和3年の配当所得(大口株主等の配当を除く)及び譲渡所得のすべてが上場株式等に係るもので特別徴収(源泉徴収)されている場合に、所得税では、全部または一部を申告することとしたが、住民税ではすべてを申告不要とする場合に、この欄に〇をつければ、原則として住民税の申告をする必要がなくなりました。

具体的に利用できる場面としては、源泉徴収ありの特定口座ですべての上場株式等の譲渡所得(譲渡損失なし)と配当所得を受け入れていた場合において、所得税では配当所得を総合課税で申告し、住民税では申告不要とするケースなどが考えられます。

ただし、次のような場合には注意が必要です。

・所得税で上場株式等に係る譲渡損失の繰越控除の申告をしたにもかかわらず、この欄に〇をつけてし

まうと、住民税で繰越控除の適用ができなくなります。

・大口株主等として配当の支払いがあったり、非上場株式に係る配当や譲渡所得がある場合には、この

欄に〇をつけることはできません。

・住民税において、一部でも配当所得や譲渡所得について申告する場合には、当該欄に〇をつけること

はできません。

別途住民税申告をするという手間が省けるようになるケースもありますが、そもそも複雑な株式の配当や譲渡等に関する申告ですので、慎重に検討した方がいいかと思います。また、住民税の申告については、市町村によって若干取り扱いが異なるようです。手順等について不明な場合は、お住いの市町村にお問い合わせしてみてください。